MACD高级用法之一——稳健买入法+2点卖出法

人气:156950

通过近期和朋友们教室里交流,很多朋友针对于A股……

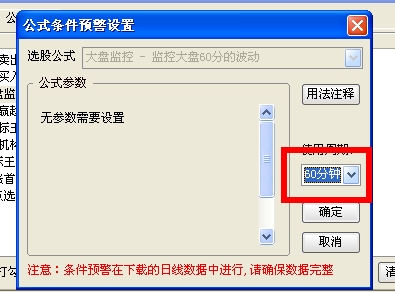

通达信公式分时预警的设置

人气:100850

喜欢使用通达信预警的一定碰到过无法用公式做分……

通达信开启主力风向标和主力轨迹图【图解】

人气:99004

通达信开启主力风向标和主力轨迹图【图解】……

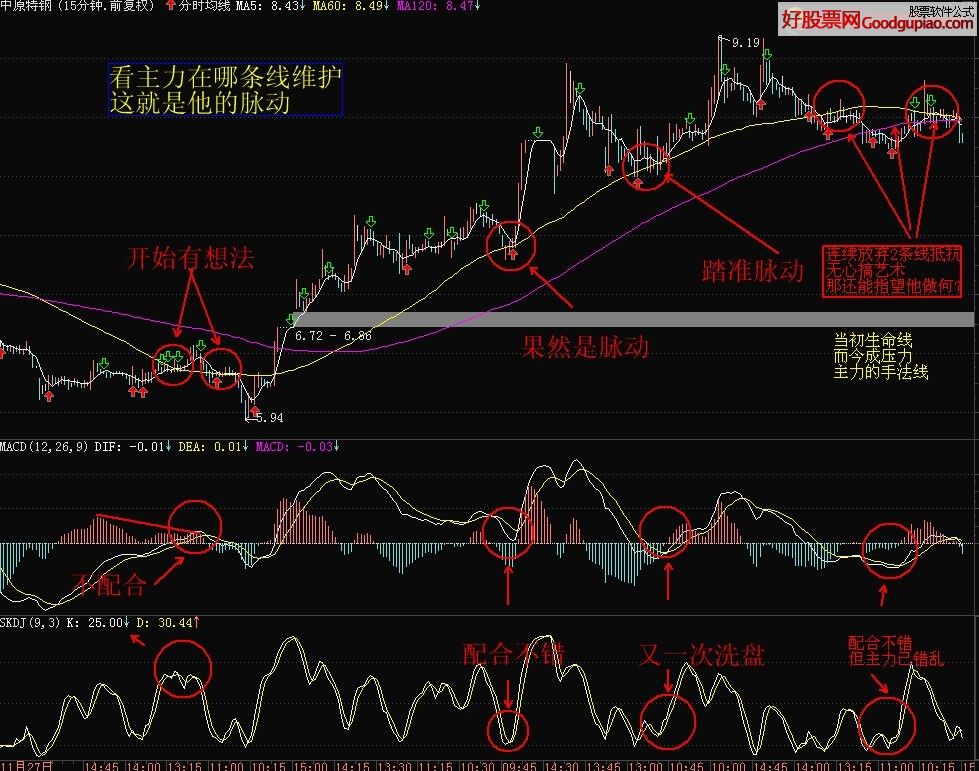

通达信最简单看盘组合,抓强势股双头的超短线盈利--之五(均线战法找心脏)

人气:97231

有很多人鄙视画线,因为那是马后炮,我也是这么……

通达信免费账号登录开启十档框和调用主力监控教程

人气:78900

开启主力轨迹图后边用 般玩老师 无常2 两位老师……

龙头蓄力突破战法——第一时间介入牛股主升浪捕捉涨停板的技巧(图解)

人气:46379

我们做短线的,经常都希望抓到牛股的主升浪,而……

集合竞价抓涨停板绝技(附公式源码)

人气:39999

集合竞价的过程中,一般隐藏着主力资金当日运作……

史上成功率最高的月线买入法,精准高效筛选暴涨牛股,堪称选股法宝!

人气:29320

利用月线选股是一种较实用也较简单的方式,对于……

跟我从零开始学会大智慧股票池自动交易

人气:28494

自从上次发表关于自动交易系列教程后,很多朋友……

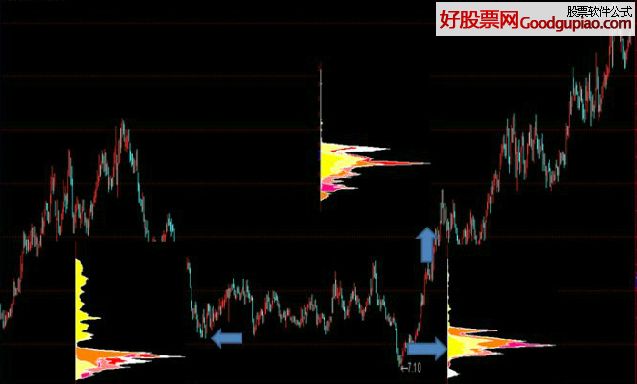

筹码分布状况的判断

人气:20999

1,如果整个行情为下跌行情,而上峰密集还没有被……

江恩买卖十二法则1

七、市场成交量

江恩第七条买卖规则是观察市场的成交量。除了市场运行趋势、形态及各种比率外,江恩特别将注意力集中在市场的成交量方面,以配合其他的买卖规则一并应用。

江恩认为,经常研究市场每周及每月的成交量是极为重要的,研究市场成交量的目的是帮助决定趋势的转变。利用成交量的记录以决定市场的走势,基本以下面两条规则为主:

1.当市场接近顶部的时候,成交量经常大增,其理由是:当投资者蜂拥入市的时候,大户或内幕人士则大手派发出货,造成市场成交量大增,当有力人士派货完毕后,坏消息浮现,亦是市场见顶的时候。因此,大成交量经常伴着市场顶部出现;

2.当市场一直下跌,而成交量逐渐缩减的时候,则表示市场抛售力量已近尾声,投资者套现的活动已近完成,市场底部随即出现,而市价反弹也指日可待。

在利用成交量分析市场趋势逆转的时候,有以下几点规则必须结合使用,可以收预测之效:

⑴时间周期——成交量的分析必须配合市场的时间周期,否则收效甚微;

⑵支持和阻力位——当市场到达重要支持阻力位,而成较量的表现配合见顶或见底的状态时,市势逆转的机会便会大增。

大成交量通常表示见顶,小成交量表示见底

八、时间因素

江恩买卖规则第八条是时间因素,认为在一切决定市场趋势的因素中,时间因素是最重要的一环。

江恩认为时间是最重要的因素之一,原因有二:

第一、时间可以超越价位平衡;

第二、当时间到达成交量将增加而推动价位升跌。

上面第一点,是江恩理论的专有名词,所谓“时间超越平衡”的意思是:

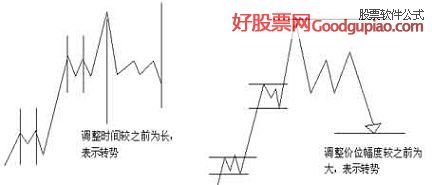

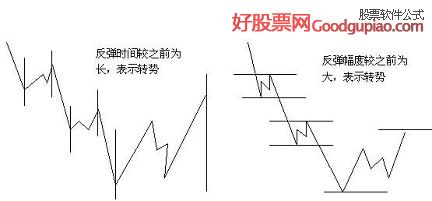

当市场在上升的趋势中,其调整的时间较前一次调整的时间长,表示这次市场下跌乃是转势。此外,若价位下跌的幅度较前一次价位高速下跌的幅度大的话,表示市场已经进入转势阶段;

当市场在下跌的趋势中,若市场反弹的时间第一次超越前一次反弹的时间,表示市势已经逆转。同理,若市场反弹的价位幅度超越前一次反弹的价位幅度,也表示价位或空间已经超越平衡,转势已经出现。

在市场即将到达转势时间时,通常市势是有迹可循的。在市场以三至四浪上升或下跌时,通常未段升浪或跌浪无论价位及时间的幅度都会较前几段浪短,这种现象表示市场的时间循环已近尾声,转势随时出现。

市场的时间和价位超越平衡,表示市场见底回升。

江恩认为,金融市场是受季节性影响的。因此,只要将注意力集中在一些重要的时间,配合其他买卖规则,投资者可以很快察觉到市场趋势的变化。

江恩特别列出一年中每月重要的转势时间,非常具有参考价值,现祥举如下:

⑴1月7日至10日及1月19日至24日——

上述日子是年初最重要的日子,所出现的趋势可延至多周,甚至多月;

⑵2月3日至10日及2月20日至25日——

上述日子重要性仅次于一月份;

⑶3月20日至27日——

短期转势经常发生,有时甚至是主要的顶部或底部出现;

⑷4月7日至12日及4月20日至25日——

上述日子较1、2月次要,但后者也经常引发市场转势;

⑸5月3日至10日及5月21日至28日——

5月是十分重要的转势月份,与1、2月份重要性相同;

⑹6月10日至15日及6月21日至27日——

短期转势会在此月份出现;

⑺7月7日至10日及7月21日至27日——

7月份的重要性仅次于1月份,在此段时间,气候在年中转化,影响五谷收成,而上市公司亦多在这段时间半年结派息,影响市场活动及资金的流向;

⑻8月5日至8日及8月14日至20日——

8月转势的可能性与2月相同;

⑼9月3日至10日及9月21日至28日——

9月是一年之中最重要的市场转势时候;

⑽10月7日至14日及10月21日至30日——

十月份也是市场十分重要的转势时候;

⑾11月5日至10日及11月20日至30日——

在美国大选年,市场多会在11月初转势,而其他月份,市场多在11月末转势;

⑿12月3日至10日及12月16日至24日——

在圣诞前后,是市场经常出现转势的时候。

在上面所列出的日子中,每月共有两段时间,细心一看,大家便可以明了江恩所提出的市势转势时间,相对于中国历法中的24个节气时间。从天文学角度,乃是以地球为中心来说,太阳行走相隔15°的时间。由此可见,江恩对市场周期的认识,与气候的变化息息相关。

江恩理论认为,要掌握市场转势的时间,除了留意一年里面多个可能出现转势的时间外,留意一个市场趋势所运行的日数,是异常重要的。

基于对数字学的认识,江恩认为市场的趋势是根据数字的阶段运行,当市场趋势运行至某个日数阶段,市场是可能出现转势的。

由市场重要的顶部和底部起计,以下是江恩认为有机会出现转势的日数:

⑴7至12天;⑵18至21天;⑶28至31天;⑷42至49天;⑸57至65天;⑹85至92天;⑺112至120天;⑻150至157天;⑼175至185天。

在外汇市场中,最重要的为以下三段时间:

⑴短期趋势—42天至49天;

⑵中期趋势—85天至92天;

⑶中/长期趋势—175天至185天。

以美元、马克及瑞士法郎的趋势为例,以下是一些印证:

⑴短期趋势—美元兑瑞士法郎由1993年3月5日1.55下跌至5月7日,共44天;

⑵中期趋势—美元兑瑞士法郎由1992年10月5日1.2085上升至1993年2月15日,共94天;

⑶长期趋势—美元兑马克由1991年12月27日至1992年9月2日两个底部相差176天。

江恩理论分析的引人入胜之处,乃是江恩对于市场重要顶部或底部所预测的时间都非常准确。对于所预测的顶底时间,江恩当然在图表分析上下了不少功夫,在他的著作中,他介绍了三种重要的方法,颇值得投资者参考。

第一,江恩认为,将市场数十年来的走势作一统计,研究市场重要的顶部及底部出现的月份,投资者便可以知道市场的顶部及底部会常在哪一个月出现。他特别指出,将趋势所运行的时间与统计的月份作一比较,市场顶部及底部的时间便容易掌握得到。

第二,江恩认为,市场的重要顶部及底部周年的纪念日是必须密切留意的。在他的研究里,市场出现转势,经常会在历史性高低位的月份出现。纪念日的意义是,市场经过重要顶部或底部后的一年、两年,甚至十年,都是重要的时间周期,值得投资者留意。

第三,重要消息的日子,当某些市场消息入市而引致市场大幅波动。例如:战争、金融危机、贬值等,这些日期的周年都要特别留意。此外,分析者要特别留意消息入市时的价位水平,这些水平经常是市场的重要支持或阻力位水平。

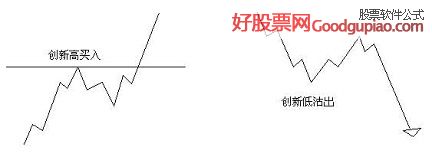

九、当出现新高或新低时买入

江恩的第九条买卖规则最为简单,可分为以下两项:

1.当时加开创新高,表示市势向上,可以追市买入;

2.当市价下破新低,表示市势向下,可以追市沽出。

不过,在应用上面的简单规则前,江恩认为必须特别留意时间的因素,特别要注意:

1.由从前顶部到底部的时间;

2.由从前底部到顶部的时间;

3.由重要顶部到重要底部的时间;

4.由重要底部到重要顶部的时间。

江恩在这里的规则言下之意乃是指出,如果市场上创新高或新低,表示趋势未完,投资者可以估计下一个转势的时间,这个时间可以从前文所述的“数字学”而计算。若所预测为顶部,则可从顶与顶之间的日数或底与顶之间的日数以配合分析;相反,若所预测为底部,则可从底与底及顶与底之间的日数以配合分析,若两者都达到第三的日数,则转势的机会便大增。

除此之外,市场顶与顶及底与顶之间的时间比率,例如:1倍、1.5倍、2倍等,亦顺理成章成为计算市场下一个重要转势点的依据。

十、趋势逆转

江恩第十条买卖规则是趋势逆转的分析。根据江恩对市场趋势的研究,一个趋势逆转之前,在图表形态上及时间周期上都是有迹可寻的。

在时间周期方面,江恩认为有以下几点值得特别留意:

⑴1月3日(新年);

⑵5月10日(美国纪念日);

⑶7月4日(美国独立日);

⑷9月初(劳动日后);

⑸10月10日至14日(哥伦布日);

⑹11月3日至8日(大选年时);

⑺11月25日至30日(感恩节);

⑻12月24日至28日(圣诞节);

从美元到马克1989年至1994年的图表上可见,几个市场转势时间,均与美国假期十分接近:

⑴1988年1月4日美元在新年后转势;

⑵1989年9月劳动日后,美元由2马克急跌至今;

⑶1991年7月5日,美元在独立日后见顶;

⑷1991年圣诞后,美元见底回升;

⑸1993年哥伦布日后,美元由1.59马克急升。

2.周年纪念日—投资者要留意市场重要顶部及底部的1、2、3、4、5之后的日子,市场在这些日子经常会出现转势。

3.趋势运行时间—投资者要留意,由市场重要顶部或底部之后的15、22、34、42、48或49个月的时间,这些时间可能会出现市势逆转。

在价位形态方面,江恩则建议:

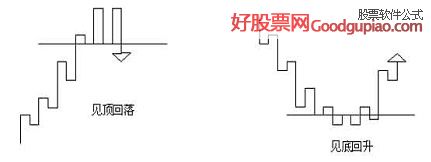

⑴升市—当市场处于升市时,可参考江恩的九点图及三天图。若九点图或三天图下破上一个低位,表示市势向下逆转的第一个讯号;

⑵跌市—当市场处于跌市时,可参考江恩的九点图及三天图。若九点图或三天图上破上一个高位,表示市势见底回升的机会十分大。

三天图及九点图上,曲线下破之前低点表示市场见顶回落,曲线上破之前高点表示市场见底回升

十一、安全入货点

在市场获利,除了能够正确分析市场走势外,出入市的策略亦是极为重要的,若出入市不得法,投资者即使看对市仍不免招致损失。

市场上破之前高点,是安全买入点;市场下破之前低点,是安全沽出点

江恩对于跟随趋势买卖,有以下忠告:

⑴当市势向上的时候,追买的价位永远不是太高;

⑵当市势向下的时候,追沽的价位永远不是太低;

⑶在投资时谨记使用止蚀盘以免招巨损;

⑷在顺势买卖,忌逆势而为;

⑸在投资组合中,使用去弱留强的方法维持获利能力。

至于入市点如何决定,江恩的方法非常传统:在趋势确认后才入市是最为安全的。

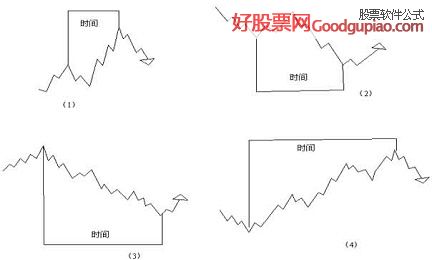

在市势向上时,市价见底回升,出现第一个反弹,之后会有调整,当市价无力破底而转头向上,上破第一次反弹的高点的时候,便是最安全的买入点。止蚀位方面,则可以设于调整浪底之下。

在市势向下时,市价见顶回落,出现第一次下跌,之后会有反弹,当市价无力破顶而转头向下,下破第一次下跌的底部的时候,便是最安全的沽出点。止蚀位方面,则可以设于第二个较低的顶部之上。

根据江恩的研究,在一个快速的趋势中,市价逆势反弹或调整,通常只会出现两天,是一个判断市势的有效办法。

十二、快速市场的价位波动

江恩对于不同的市势,进行过相当长时间的研究。不同的市势,大致可利用市场的动量来界定。换言之,市价上升或下跌的速度,成为界定不同市势的准则。

江恩认为,若市场是快速的话,则市价平均每天上升或下跌一点,若市场平均以每天上升或下跌两点,则市场已超出正常的速度,市势不会维持过久。这类的市场速度通常发生于升市中的短暂调整或者是跌市中的短暂反弹。

在应用上面的规则时有两点需特别注意:

1.江恩所指的每天上升或下跌一点,每天的意思是日历的天数,而非市场交易日,这点是江恩分析方法的特点;

2.江恩所指的每天上升或下跌一点,每天的意思是日历的天数,而非交易日,这点是江恩分析方法的特点。

对于汇市来说,例如:马克、英镑和瑞士法郎,分析家惯常使用的是十点,即每天上升或下跌0.0010;而日元方面,所用的则为每天0.10日元。换言之,在图表上将每天上升或下跌10点连成直线,便成1×1线,是界定市势好淡的分水岭。

同理,若市场出现升市中的调整或跌势中的反弹,速度通常以每天20点运行,,亦即1×2线。

江恩对于各种市场走势的变化了如指掌,其中一个重要的观察是:“短暂的时间调整价位”。

一般人认为,当市场的升市到达超买阶段,市场需要一段较长的时间以消化市场的技术状态。不过,江恩认为,若市场在短促的时间大幅下跌,亦可消化整个市场的超买技术状态。江恩的意思其实是,时间和价位的影响是可以互相转换的。当市场处于一个超买阶段,市场要进行调整,若调整幅度减少的话,则调整所用的时间便会相对的长。相反而言,若市场调整幅度大的话,则所需要的时间便会相对地少。

1987年股灾美国道琼斯工业平均指数只在极短的时间内下跌50%,便已经调整完数年来的上升幅度,便是一个十分重要的的例子。此外,1991年8月前苏联解体后,美元在数天内反弹千余点,亦是美元下跌的技术性调整。故此,当市场调整幅度足够,不少技术超买/超卖状态已经完毕,投资者不容忽视。

第六章 江恩回调法则

一、回调法则

回调是指价格在主运动趋势中的暂时的反转运动。回调理论是江恩价格理论中重要的一部分。

根据价格水平线的概念,50%、75%、100%作为回调位置是对价格运动趋势的构成强大的支持或阻力。

例如:某只股票价格从40元最高点下降到20元最低点开始反转,价格带的空间是40元减去20元为20元。这一趋势的50%为10元,即上升到30元时将回调。而30元与20的价格带的50%为5元,即回调到25元时再继续上升。升势一直到40元与20元的75%,即35元再进行50%的回调,最后上升到40元完成对前一个熊市的100%的回调。

那么,如何判断峰顶与峰底?江恩认为一年中只做几次出色的交易就可以了,为此,需要观察一年为单位的价格图,来决定一年中的顶部与底部,然后才是月线图、周线图和日线图。

二、江恩50%回调法

江恩50%回调法则是基于江恩的50%回调或63%回调概念。

江恩认为,不论价格上升或下跌,最重要的价位是在50%的位置,在这个位置经常会发生价格的回调,如果在这个价位没有发生回调,那么,在63%的价位上就会出现回调。

在江恩价位中,50%、63%、100%最为重要,它们分别与几何角度45°、63°和90°相对应,这些价位通常用来决定建立50%回调带。

投资者计算50%回调位的方法是:将最高价和最低价值差除以2,再将所得结果加上最低价或从最高价减去。

当然,价格的走势是难以预测的,我们在预测走势上应该留有余地,实际价格也许高于或者低于50%的预测。

江恩投资实战技法适合于各种时间跨度的图表,包括5分钟图、日线图、周线图和年线图。

经过观察大量的图表,可以看到以下江恩法则的存在:

1.价格明显的在50%回调位反转;

2.如果价格穿过50%回调价位,下一个回调将出现在63%价位;

3.如果价格穿过63%回调价位,下一个回调将出现在75%价位;

4.如果价格穿过75%回调价位,下一个回调将出现在100%价位;

5.支持位和阻力位也可能出现在50%、63%、75%和100%回调重复出现的价位水准上;

6.有时价格的上升或下降可能会突破100%回调价位。

第七章 江恩循环周期理论

江恩循环理论

江恩的循环理论是对江恩思想及其多年投资经验的总结。

江恩把他的理论用按一定规律展开的圆形、正方形和六角形进行推述。这些图形包括了江恩理论中的时间法则、价格法则、几何角度、回调带等概念,图形化的揭示了市场价格的运行规律。

江恩认为较重要的循环周期有:

短期循环:1小时、2小时、4小时、……18小时、24小时、3周、7周、13周、15周、3个月、7个月;

中期循环:1年、2年、3年、5年、7年、10年、13年、15年;

长期循环:20年、30年、45年、49年、60年、82年或84年、90年、100年。

30年循环周期是江恩分析的重要基础,因为30年共有360个月,这恰好是360°圆周循环,按江恩的价格带理论对其进行1/8、2/8、3/8、4/8、5/8、6/8、7/8、8/8等,正好可以得到江恩长期、中期、短期循环。

10年循环周期也是江恩分析的重要基础。江恩认为,十年周期可以再现市场的循环。例如,一个新的历史低点将出现在一个历史高点的十年之后,反之,一个新的历史高点将出现在一个历史低点之后。同时,江恩指出,任何一个长期的升势或跌势都不可能不作调整的持续三年以上,期间必然有三至六个月的调整。因此,十年循环的升势过程实际上是前六年中,每三年出现一个顶部,最后四年出现最后的顶部。

上述长短不同的循环周期之间存在着某种数量上的联系,如倍数关系或平方关系。江恩将这些关系用圆形、正方形和六角形等显示出来,为正确预测股市走势提供了有力的工具。

熟悉地掌握了循环理论,可以有效地把握进出市的时机,成为股市赢家。

周期理论的运用

以周期理论为主要工具的分析者认为,市场运动的最终线索就在其运行周期上。不可否认,时间周期的研究成果,为我们的测试手段增加了时间维度。作为理论,经过不断丰富和发展之后,变得繁复和深奥是可以理解的;作为手段,其存在和发展必定有其特殊理由,但任何一种技术都会因其自身利弊、得失而无法概全。在这里,笔者力求以简练的语言和朋友们交流其核心内容的应用心得。

通常,周期分析者认为,波谷比波峰可靠,所以周期长度的度量都是从波谷到波谷进行的,原因大概是绝大多数周期的变异出现在波峰上,也就是说波峰的形成比较复杂,因而认为波谷更可靠些。从实际应用结果来看,在牛市中周期分析远比在熊市中表现优异。原因何在,这与周期理论倾向于关于底部有关。同时,在牛市中,波谷比波峰形成或驻留的时间相对较短,而波峰因常出现强势整理的态势,变得复杂起来,所以较难把握。在熊市中则相反,因为市态较弱,市场常以整理形态取代反弹,熊市中以波峰法度量胜算更高些。我们之所以倾向于度量构筑时间较短的形态,是因为这样的形态比较容易判别,预测时间目标与实际发生时间的偏差较小。

在决定使用峰测法还是谷测法度量的时候,除了使用趋势线来筛选之外,还有一种方法也可以给您很大的帮助,那就是先观察上一层次周期中,波峰是向周期时间中线左移还是右移,即一个涨跌周期如是40天,波峰是向20天之前移还是向20天之后移,左移看跌,右移看涨。看跌时用峰测法,看涨时用谷测法。波峰左移和右移作为辅助工具之一,适用于任何趋势和长度的周期。周期理论中四个重要的基本原理:叠加原理、谐波原理、同步原理、比例原理以及两个通则原理:变通原理、基准原理,本文中不再赘述。

关于时间周期,则不能不提神奇的斐波那契数列1、1、2、3、5、8、13、21、34、55、89、144、233、377……,这组数字之间的关系,有书籍专论,本文不详细述及。由于它是波浪理论的基础,波浪理论与周期理论也颇有渊源,在运用周期理论测市的时候,不论是从重要的市场顶部或是底部起向未来数算,得出斐波那契时间目标,这些日子都可能意味着成为市场重要的转折点。在这些时间窗口,如何取得交易信号,还需辅以其他技术手段以验证。对于神奇数字,笔者从江恩理论及其著作中体会到一种默契,江恩将“7”及其倍数的周期视作重要的转折点。笔者发现,如果这个数字是斐波那契数×7,那这个数字更神奇。我们如何理解“7”这个数字呢,在江恩眼里,上帝用7天创造了世界,因此“7”是一个完整的数字;在圣经中,人类最大的敌人—死亡的恐惧也是可以克服的,耶稣在死后的第3天站立起来,第7天复活,这意味着7天是一个周期,“3”是斐波那契数字,就是“4”也相当不凡。地球自转一周是360°,每4分钟旋转1°,因此,最短的循环可能是4分钟,地球自转一周需要24小时,也是4的倍数,所以4×7天的周期也是一个很重要的短期周期。而上述一系列数字构成了价格变化的时间窗,一旦市场进入了时间窗,我们还需依靠其他技术工具做过滤器,如摆动指标KDJ、W%、RSI等,过滤伪杂信息来判断转折点的出现,并得出交易信号。需要特别指出的是,在运用周期理论、波浪理论、斐波那契数列的时候,要注意它们都是以群体心理为基础的,也就是说市场规模越大,参与的人数越多,就越符合上述理论,比如股指远比个股符合上述理论,况且波浪理论本意也是应用于股市平均指数的。此时,我们就会发现前面述及的神奇数字越发神奇。